Prima di vedere le modalità con cui si pagano le imposte, ricordiamo che anche il 2017 è un anno in cui le partite Iva agevolate possono adottare sia il regime dei minimi che il forfettario.

Ma quali contribuenti possono adottare il regime dei minimi e quali invece sono obbligati ad applicare il regime forfettario?

Precisiamo subito che dal 1° gennaio 2016 si può aprire una partita Iva soltanto adottando il regime forfettario.

Diversa invece è la questione per coloro che hanno aperto una partita Iva prima del 31 dicembre 2015, in quanto entro questa data era ancora possibile applicare il regime dei minimi.

Questi ultimi, se hanno scelto il regime dei minimi, possono continuare ad applicarlo fino al quinto anno di attività, oppure, per un periodo maggiore, se il contribuente non ha raggiunto i 35 anni di età.

Problemi con il tuo commercialista?

Abbonati al servizio, un nostro esperto si prenderà cura della tua partita Iva.

Le imposte da versare con i regime agevolativi

I contribuenti minimi versano un’imposta sostitutiva del 5% del reddito imponibile.

Ma come si determina il reddito imponibile?

Viene determinato dalla differenza tra ricavi incassati ed i costi pagati inerenti l’attività in questione.

I contribuenti forfettari determinano la base imponibile diversamente.

Al totale dei ricavi viene applicato un coefficiente di redditività, ovvero una percentuale che varia a seconda dell’attività esercitata.

L’imposta sostitutiva è al 15%, ma può essere ridotta per i primi 5 anni al 5% se vengono rispettati i requisiti della novità.

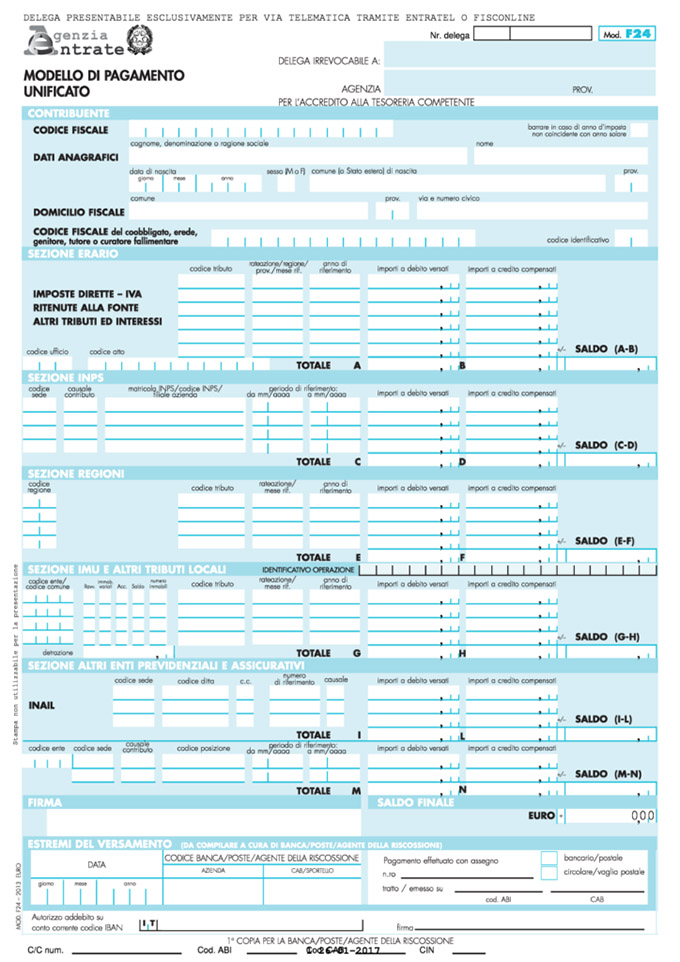

L’imposta sostitutiva, sia del regime dei minimi che del regime forfettario, si paga con il modello F24.

Calcolo acconto e saldo imposta sostitutiva 5% e 15%

Sia per il regime dei minimi che per il regime forfettario il versamento degli acconti dell’imposta sostitutiva relativi al 2017, possono essere calcolati in due modalità:

- Metodo storico.

I soggetti che hanno adottato il regime dei minimi nel 2016, e lo applicano anche per il 2017.

Devono far riferimento a quanto esposto al rigo LM14 “Differenza” del mod. UNICO 2017 PF ed applicare le regole previste per i soggetti Irpef; - Metodo previsionale.

Si effettua un versamento che risulta determinato dall’applicazione dell’aliquota dell’imposta sostitutiva sul reddito imponibile previsto.

Tale metodo permette di effettuare un versamento in misura inferiore rispetto a quello calcolato mediante il metodo storico o addirittura di non effettuare nessun versamento.

Quest’ultimo caso è verificabile solo se nel 2017 si presume di conseguire un reddito e quindi un’imposta inferiore rispetto al 2016.

Ma come si compila l’F24 per l’imposta sostitutiva?

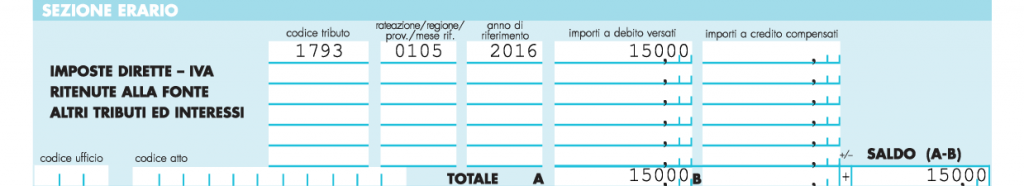

Per versare l’imposta sostitutiva nei regimi agevolati deve essere compilata la sezione “Erario” dell’F24.

Di seguito riportiamo le istruzioni per la compilazione degli altri campi:

- anno di riferimento, indicare l’anno d’imposta a cui si riferisce il versamento, espresso nel formato “AAAA”;

- i codici tributo dei contribuenti minimi nel Modello F24 sono:

– 1993 per il versamento dell’acconto dell’imposta sostitutiva, prima rata;

– 1994 per il versamento dell’acconto, seconda rata;

– 1995 per il versamento del saldo; - i codici tributo dei contribuenti forfettari nel Modello F24 sono:

– 1990 per il versamento dell’acconto dell’imposta sostitutiva, prima rata;

– 1991 acconto seconda rata o in unica soluzione;

– 1992 saldo.

I codici tributo 1993/1995 e 1990/1992 devono essere utilizzati anche in caso di versamento rateale.

Nel campo “rateazione/regione/prov./mese rif.” dove va riportato il numero della rata nel formato “NNRR”,

“NN” rappresenta il numero della rata in pagamento e “RR” indica il numero complessivo delle rate.

Si specifica che, in caso di pagamento in un’unica soluzione, il suddetto campo è valorizzato con “0101”.

Esempio 1° rata:

Come si pagano le imposte con il modello F24?

I contribuenti minimi e forfettari devono effettuare i versamenti fiscali e previdenziali esclusivamente tramite il modello F24.

I titolari di partita Iva possono pagare gli F24 con le seguenti modalità:

- mediante il servizio telematico (Entratel o Fisconline), utilizzato per la presentazione telematica delle dichiarazioni fiscali;

- mediante i servizi di home banking delle banche e di Poste Italiane, o i servizi di remote banking (Cbi) offerti dal sistema bancario;

- tramite gli intermediari abilitati al servizio telematico Entratel che aderiscono a una specifica convenzione con l’AdE.

Utilizzano perciò il software fornitogli gratuitamente dall’Amministrazione e si avvalgono dei servizi online offerti dalle banche e da Poste Italiane.

Le novità del 2017 sul pagamento degli F24

Per quanto riguarda la possibilità di pagare gli F24 cartacei occorre ricordare le novità dalla Legge di Stabilità 2017. L’articolo 7 quater , dal titolo ‘Disposizioni in materia di semplificazioni fiscali’, ha abrogato la disposizione introdotta dal DL 66/2014 secondo cui i contribuenti non titolari di partita Iva non potevano versare gli F24 cartacei sopra i 1.000,00 €.

Dal 3 dicembre 2016, dunque, i contribuenti non soggetti passivi Iva possono versare gli F24 nelle seguenti modalità:

- cartaceo, presso una banca, un ufficio postale o uno sportello degli agenti della riscossione.

E’ possibile farlo purché non contenga compensazioni ed indipendentemente dall’ammontare del saldo a debito; - tramite home banking.

Purché non contenga compensazioni, per cui il saldo del modello sia pari a 0 €; - tramite i servizi telematici messi a disposizione dall’Agenzia delle Entrate (Fisconline, Entratel).

Quest’ultimo è la modalità obbligatoria per il versamento di F24 con compensazioni a saldo 0 €.

Il Dl 193/2016 non apporta modifiche alle disposizioni previste per i contribuenti con partita Iva, i quali possono versare gli F24 con le seguenti modalità:

- tramite home banking (purché non contenga compensazioni per cui il saldo del modello sia pari a 0 €);

- tramite i servizi telematici messi a disposizione dall’Agenzia delle Entrate (Fisconline, Entratel): modalità obbligatoria per il versamento di F24 con compensazioni a saldo 0 €.

I soggetti passivi Iva non possono mai avvalersi dell’F24 cartaceo.

Con il nostro abbonamento gestiamo la tua Partita IVA!

Forfettario: 369€ / anno Iva Inclusa

Semplificato: 989 € / anno Iva inclusa

Per informazioni leggi come funziona il servizio e contattaci con il form qui sotto.

Buongiorno

nel caso di apertura attività nel 2017 (professione sanitaria) in regime forfettario, che codice tributo

dovrò utilizzare nella compilazione del prossimo modulo F24?

grazie per l’attenzione

Alessia Armani

Buonasera Alessia, la compilazione dell’F24 varia a seconda del tributo da pagare, non possiamo sapere quale codice tributo sia necessario nel tuo caso.

Cordiali saluti